美东时间5月11日,易车(NYSE:BITA)发布了2017年Q1业绩:营收15.5亿元、同比增长41.1%;其中“汽车交易服务”收入6.26亿、同比增长193.5%;经营亏损从2015年Q1的6647万收窄至1090万;Non-GAAP净利润1.57亿元、同比增长102.3%并接近历史最高水平。

业绩公布后,易车股价上涨5.46%收于31.1美元,市值22亿美元。

估值模式之殇

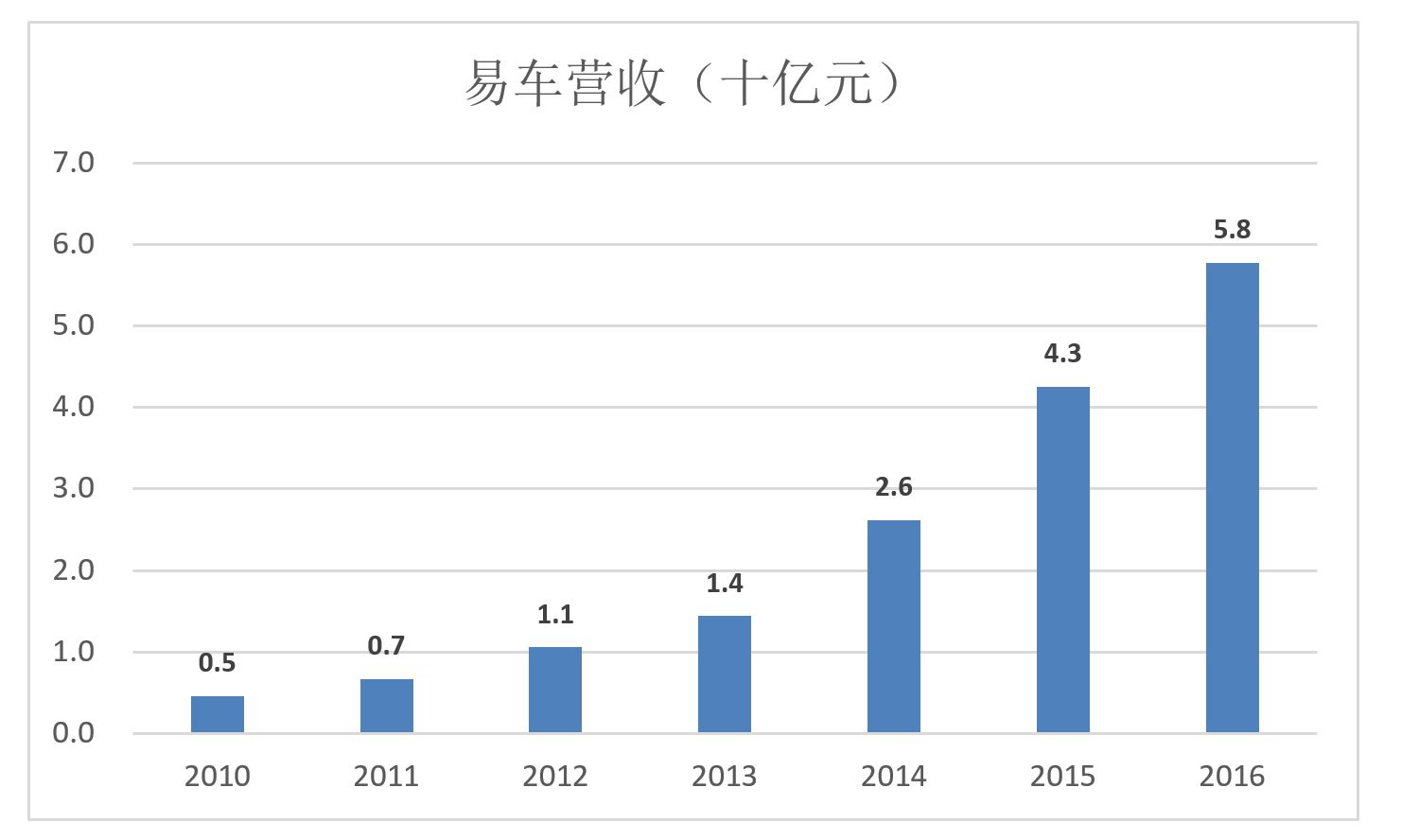

上市七年来,易车营收划出完美的增长曲线,从2010年不足4.6亿到2016年已近58亿,年均复合增长率52.5%。

但易车股价走势与营收增长是完全背离的。

2010年11月在纽交所上市时,发行价为12美元。四年后一飞冲天,创下98.28美元的历史高点。

可是,2014年26.2亿美元的营收,仅相当于2016年营收的45%,股价却是现价的316%。

证券市场诞生两百年来,涌现出无数关于股票估值的理论和方法,可以形象地归纳为“市盈率”和“市梦率”两大类:利润丰厚并能够可靠预期的“蓝筹股”用市盈率;没利润有想象空间的黑马用“市梦率”。

第一类公司在美国资本市场占比不足50%(如苹果、微软、IBM等),在A股市场则不超过20%。

第二类公司不见得不优秀,其中不乏亚马逊、特斯拉这样的明星。只因商业模式未定型、未来收益无法量化,投资人只好“意淫”。比如Uber、ofo的估值没什么道理可讲,都是些昂贵的“画饼”。

按市盈率估值相当冷酷,即便苹果也得拿已兑现的“出货量”、“销售额”、“净利润”为依据。

坊间传 iPhone8 或因这样那样的原因延期发售。但如果10月份新机型不能潮水般涌入市场,2017年苹果营收、净利润必将重挫。说什么都没有用,净利润跌了股价就得跌,搞不好库克就得下课。

再比如携程和去哪儿。面对挑战,携程不是凭体量与对手周旋、牺牲市场份额来保住利润,而选择针锋相对、寸土不让的策略并一度陷入亏损。但携程的投资人中只认市盈率的“蓝筹爱好者”居多,股价一度惨不忍睹。而去哪儿的投资人认的是top line,笃信“规模意味着不可或缺性”。只要营收保持高增长,亏多少都不影响估值。所以那几年,梁建章受到资本市场的压力比庄辰超更大。

绩优上市公司犹如带着镣铐舞蹈,战略转型影响当期利润,资本市场立即会“还以颜色”。比如易车,华尔街完全无视营收增长及结构的变迁,股价、净利润的走势基本相同:净利润创新高,股价亦创新高;由盈转亏,股价断崖式下跌;亏损收窄,股价随即拉升(2016年5月以来累计上涨53%)。

按照“市梦率”估值的公司一旦开始盈利,其投资人自然倾向于认为“梦想终于实现”了,围观者会惊觉“果然能赚钱”,两种思潮合力将股价推向新高,造出不可思议的市盈率。

亚马逊过去12个月(2016Q1-2017Q1)累计净利润25.8亿美元,市值4568亿美元,市盈率接近180倍;同期净利润457.3亿美元的苹果,市值为8207亿美元,市盈率不到18倍。

人设不同,估值水平竟会相差十倍。

易车收入结构及模式的变迁

易车原本的核心业务是“广告及订阅业务”(Advertising and subcription business)。2014年Q1收入3.09亿,占总营收的87%,2017年Q1收入达7.45亿。年均34%的复合增长率也算不低,但由于“交易服务”的迅速崛起,广告收入在总营收的比重一路降至48%。

从上图还可以看到,易车广告收入呈明显的季节波动,波谷为每年的一季度。但2015年、2016年的Q3、Q4、Q4的收入趋向均衡,说明汽车厂商在全年四分之三的时间中保持高强度的广告投放。

从营收结构看,易车至今仍有很强的“媒体属性”:通过广告实现流量变现、2B获取营收。但与新浪、凤凰等不同的是,易车大部分流量并非“自产自销”而是向合作伙伴购买的:

PC端和移动端陆续接手“阿拉丁”汽车搜索100%流量并在内容资源、数据资源方面与百度全方位合作;

移动端与今日头条深度合作,今日头条汽车频道顶部五个icon入口分——车型资讯、车型对比、购买、贷款、二手车,分别链接到易车对应页面。此外,在所有相关文章里底部添加易车的“车型卡”进而导向易车页面。另外,易车亦从腾讯新闻客户端大量引流。

社交媒体方面,易车主攻“广点通”并与微博大V、微信知名公众号、直播网红等KOL展开合作。

易车凭什么通过“二手流量”赚钱,汽车厂商不会直接找百度、腾讯或者今日头条吗?秘诀在易车更“古老”的一项业务:数字营销解决方案。说白了就是指导汽车厂商更精确地购买流量,提高广告投放的性价比。

关于广告有句名言“我知道50%的广告费用被浪费了,但不知道是哪50%”。易车在汽车数字营销领域深耕了16年,核心能力就是比客户“知道更多”。

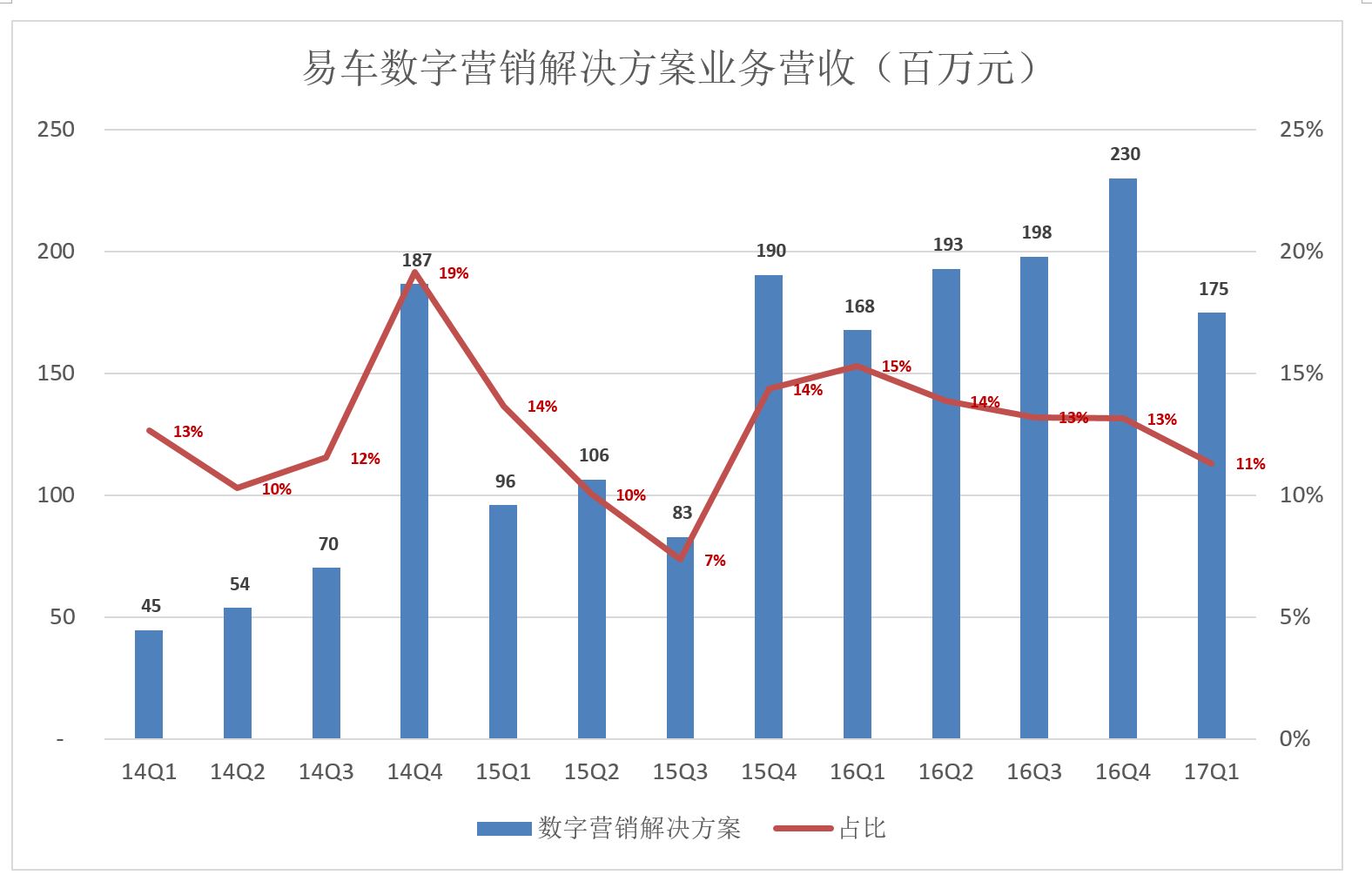

在移动互联网时代,“数字营销解决方案”这项业务不仅没有萎缩,反而上了一个台阶。别看收入占比仅为10%左右却覆盖着约2万汽车经销商并积累了丰富的数据。更重要的是,专业“流量买手”做流量变现生意时很会花钱。

近年最引人注目的业务无疑是“汽车交易服务”,即所谓的“汽车电商”和相关服务(如汽车金融、保险等):2015年Q2此项业务营收1.84亿、占比17%;2017年Q1营收6.26亿、同比增长193%,占营收的比重达40%。

2017年Q1财报显示,易车新车、二手车交易服务收入分别为3.116亿和3.142亿。

易车从2B的媒体业务起家,杀入2C的垂直电商领域并站稳脚跟,在中国互联网公司里,真正实现“2B+2C双轮驱动”的公司不超过一手之数。

2016年Q2以来,易车汽车交易服务对营收增长的贡献率出现了“三级跳”,从38%爆增至2016年Q4的86%再到2017年Q1的92%。

与2B业务相比,2C业务的想象空间往往更加宽广,比如围绕2C的汽车交易展开汽车金融、车辆置换、保险等服务。李斌提出“2020年营收规模达到20亿美金,成为超过50%以上用户首选的购车平台。”

据悉,易车主营交易服务业务的子公司易鑫总额40亿元的融资将于5月底前完成,腾讯、东方资产(国际)和王卫成为股东。交易完成后,易车将持有易鑫不低于48%股权。从投资人群看,易鑫未来的上市地很可能是A股或港股市场。

没有2015年奋勇一跃、All in交易服务,易车就搭不上汽车电商这艘驶向未来的巨轮,仅凭广告业务的增速及想象空间无法令人满意,局面会相当被动。

钱去哪儿了

最近虎嗅上关于京东毛利润率走高的讨论很热烈,有意思的是双方都“假装”京东只有一种业务模式。

京东以自营模式起家,赚的是差价,模式重,毛利润率低。“开放平台”引入第三方卖家,收取“平台使用费”、“扣点”和放贷赚利息,模式轻,毛利润率在70%左右。粗略估算,“第三方”业务的贡献约占京东毛利润的40%。

这才是京东毛利润率提高的首要原因。

好比一家饭馆的毛利润率提高了,旁观者一本正经地讨论是菜品涨价了、还是进货成本降低了,却无视霓虹灯拼成的耀眼大字——KTV。原来老板砸钱把40%的单间改造成KTV包房,相关收入的毛利润率超过70%,总体毛利润率能不上来吗?

反过来讲,假如KTV向餐馆转型,40%收入来自菜品,尽管生意红火、营业额翻番,但毛利润率难免会降下来。

易车就属于后一种情况:在九成收入来自媒体的时代,毛利润率超过80%。2014年Q4开始骤然降至66%一线。粗略推算,汽车交易服务业务的毛利润率在55%到60%之间。

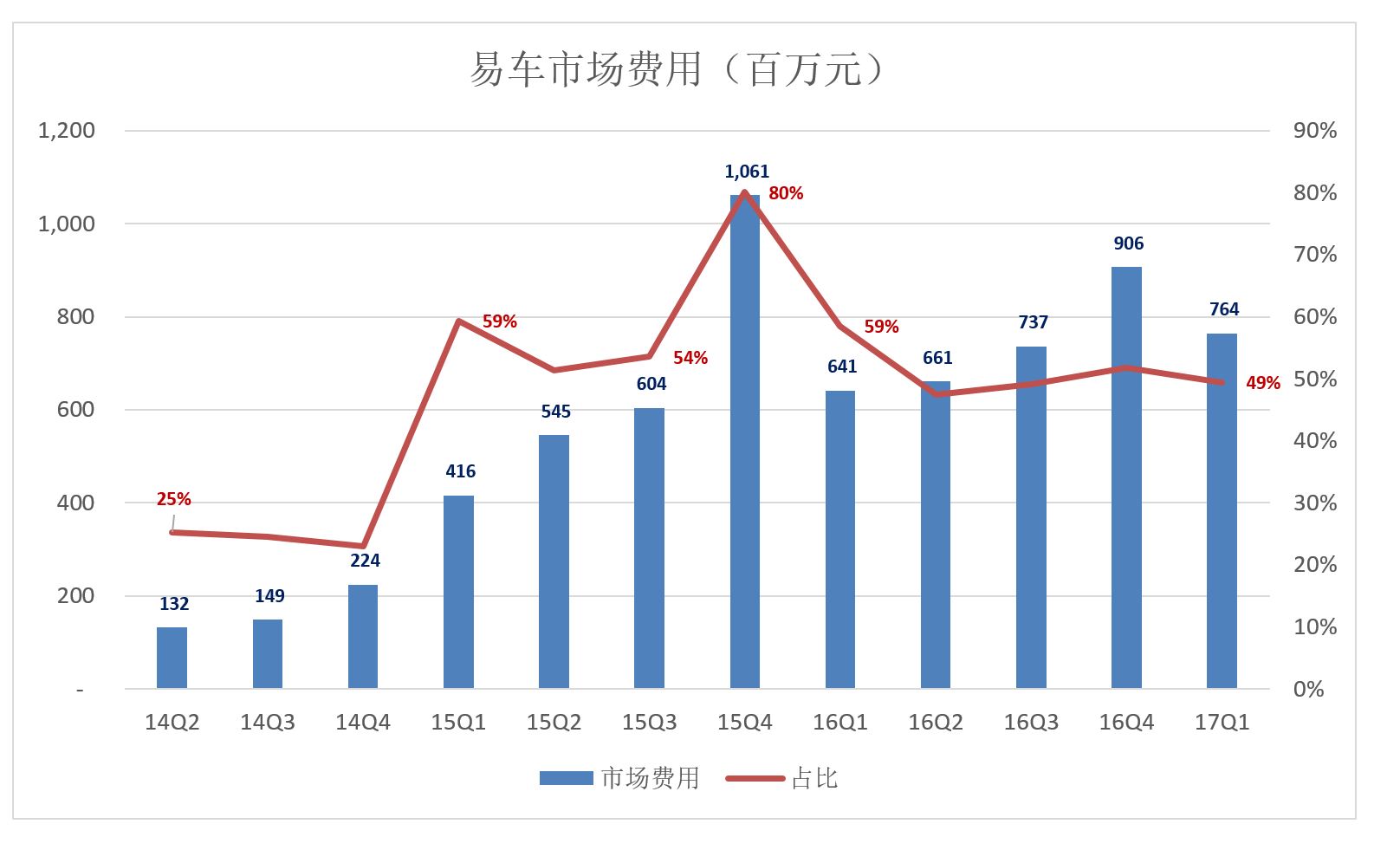

开始转型以来,易车“市场及行政费用”迅速攀升(剔除无形资产摊销、减记):从2014年Q2的1.3亿到2014年Q4的2.24亿,再到2015年Q4的10.6亿(占季度营收的80%);2017年Q1,市场及行政费用为7.64亿(剔除1.7亿无形资产摊销),占营收的49%。

假如没有发力汽车交易服务,易车“市场行政费用”会维持在营收25%的水平。可以粗略推断,2015年Q1起多支出的市场费用都被用于拓展汽车交易服务(主要是向百度、腾讯们买流量)。

从发力汽车交易服务算起直到2016年Q4,收入连购买流量的费用都赚不回来,2017年Q1是个拐点——收入终于超过市场费用,交易服务实现盈利的曙光已经出现在天边!

许多电商都因获客成本过高死在深坑里,而买汽车(包括二手车)属于超级低频需求(比旅游还低很多),精准获取流量、提高转化率是成败的关键。#用王宝强代言,大规模铺卫视及户外广告,有些粗放了

跨国车企普遍承压,丰田在华何以逆势?

跨国车企普遍承压,丰田在华何以逆势?

2025年的中国汽车市场经历了一场前所未有的格局重构。新能源乘用

2025年末,冬日的上海国际赛车场虽带着几分寒意,却因一场速度盛宴的

福田大将军 EV:无人机飞手窦先生的槟榔园电力搭档与安心之选

福田大将军 EV:无人机飞手窦先生的槟榔园电力搭档与安心之选

在海南丘陵地带,百亩槟榔园的病虫害防治工作,窦先生需要日复一日的

向新向上 长城汽车2025年新能源车型销售40.37万辆 创历史新高

向新向上 长城汽车2025年新能源车型销售40.37万辆 创历史新高

摘要: 长城汽车2025年销售新车1,323,672辆,同比增长7.33%,再创新高;

武装全身 试驾斯巴鲁森林人原厂改装款

武装全身 试驾斯巴鲁森林人原厂改装款

新一代斯巴鲁森林人以纯正原装进口的身份进入国内市场已有时日,目